住みたいへやの選び方

賃貸住宅・持ち家どちらが得?メリット・デメリットを徹底比較

お使いのブラウザによってリンクが機能しない場合があります

フレキシブルに住み替えができる賃貸住宅。購入することで自分の資産となる持ち家。間取りや立地などで費用の相場が異なり、住まい手の貯蓄額や年収によって可能な支払額も変わるため、賃貸住宅と持ち家のどちらが良いか判断するのは簡単ではありません。そこで大切になるのが、将来のライフプランまで想定して、それぞれのメリット・デメリットをきちんと比較すること。ここでは、そのポイントを分かりやすく紹介します。

賃貸住宅と持ち家のどちらが人気?

賃貸住宅と持ち家、一体どちらが人気なのでしょうか。具体的な数字も踏まえ比べてみましょう。

●持ち家比率の推移

総務省が発表した「平成30年住宅・土地統計調査 住宅及び世帯に関する基本集計」によると、居住世帯のある住宅を所有の関係別に見てみると、平成30年の持ち家率が61.2%となっており、5年前の平成25年に比べ、0.5ポイント低下しています。その一方、賃貸住宅は35.6%で、0.1ポイント上昇しています。

近年においては、持ち家の比率はやや減少傾向、賃貸住宅の比率はほんの少し上昇傾向といったところでしょう。確かに以前に比べると、当然のように住まいを購入するという流れに、変化が起きているようにも見えます。

それでは、賃貸住宅と持ち家、それぞれのメリットやデメリットを見ていきましょう。

- ※【出典】総務省「平成30年住宅・土地統計調査 住宅及び世帯に関する基本集計 結果の概要」より

- https://www.stat.go.jp/data/jyutaku/2018/pdf/kihon_gaiyou.pdf

賃貸住宅のメリット

賃貸住宅を選択する場合、どのような利点があるのでしょうか。経済的な面、気持ちの面など、さまざまな視点から賃貸住宅のメリットを考えてみましょう。

●身軽に住み替え・引っ越しができる

転勤や家族が増えたなど、ライフステージやライフスタイルに合わせて柔軟に生活拠点を変えられるのが、賃貸住宅の良い点です。例えば、子供が生まれ成長して家が手狭になれば、引っ越し費用などはかかるものの、そのときの家族構成に合わせて、住み替えるなどの選択を取れます。

●固定資産税や経年劣化によるメンテナンス費がかからない

エアコンや給湯器などの住宅設備や、建物の外観などのメンテナンスも、過失がない場合の修理代金は、基本的に大家さんが負担してくれるため、これらの節約や、修理を依頼する手間を省くこともできます。さらに、持ち家でかかる固定資産税も不要です。

●初期費用が安く、住宅ローンを払い続けるプレッシャーがない

中でも最大のメリットは、住宅購入でローンを組んだ場合の、長期間支払いを続けるプレッシャーがないことでしょう。もちろん、賃貸住宅でも家賃は発生しますが、万が一収入が減った場合などは、今より家賃が安い物件に引っ越すなどの対応も取れます。

一般的に、賃貸住宅を借りる場合の初期費用は敷金、礼金など家賃の2~6カ月分といわれています。持ち家の場合にかかる住宅ローンの頭金や不動産取得税、登録免許税、中古物件の場合は仲介手数料など、物件価格の3~10%前後の諸費用がかかります。これらの高額な費用がかからないことも賃貸住宅のメリットになります。

賃貸住宅のデメリット

一方で、賃貸住宅を選択した場合における懸念事項もしっかりと確認しておく必要があります。メリットとデメリットを見比べてよく検討しましょう。

●ファミリー向けの広めの物件が少ない

賃貸住宅は一般的に、単身者や少人数世帯向けの物件が多く、特に都市部などでは、ファミリー向けに対応した広さの物件を探しにくいといわれています。

●家賃を払い続けても、自分の資産にはならない

メリットで触れたように、金銭面では、住宅ローンに縛られることはありませんが、住んでいる間はずっと家賃が発生します。これはあくまでもその賃貸住宅を借りるのにかかる費用なので、払い続けても、その家が資産になるわけではありません。

●自由にリフォームができない

基本的に賃貸住宅の場合、自ら部屋の改修や設備の変更など、自分の好みに合わせて大規模なリフォームはできません(ただし一部には、ある程度好みに合わせてアレンジできる物件もあります)。

●老後は入居審査に通りにくくなる可能性がある

さらに、将来のことを考えた場合、高齢になって年金以外の収入がなくなると、借りられる物件が限られてくる可能性があります。貸主が入居者の認知症や孤立死などを懸念することも、その理由の一つです。契約できないと住居を失うことになるため、老後に不安を感じることもあるかもしれません。

持ち家のメリット

大きな買い物である住宅購入の際には慎重な判断が必要です。ここでは持ち家を選択した場合のメリットを細かく見ていきます。

●住宅ローン完済後は支出が減り、自分の資産になる

毎月の返済を計画通り終えた、住宅ローン完済後は、必要な住居費が管理費や固定資産税、修繕費用などに限られるため、それ以降の支出は大幅に楽になります。自身の資産となり、ゆくゆくは家族に相続したり、他人に売却したりすることも可能になります。ただし、建物や設備の修繕費用は経年劣化に比例して、必要になる可能性があることも念頭においておきましょう。

先ほど賃貸住宅のメリットとして、長期にわたる住宅ローンを払うプレッシャーがないとお伝えしましたが、例えば、住宅ローン控除を利用することで一定期間税金を減らせるなどのバックアップがあるのも、家を購入する際のメリットでしょう。

●住宅ローン返済中に死亡や高度障害状態になると返済が免除される

将来、病気で働けなくなったとき、死亡してしまった際の住宅ローンはどうなるのか。住宅価格は高額で返済は長期間となるため、支払いのリスクが気になるところです。実は、多くの住宅ローンでは「団体信用生命保険」への加入が、借入の条件となっています。これにより、死亡時など支払いができなくなった場合に、それ以降の住宅ローンの返済が免除される仕組みが用意されています。また、一般的に保険料は借入の金利に含まれるため、別途負担する必要はありません。

●老後の住まいが確保できる安心感がある

住宅ローン完済後も、老後を暮らすための住まいを得られるのは持ち家の魅力で、万が一の際も家族が住まいを失わずに済むようになっています。このような安心感を得られるのも、持ち家の特長といえるでしょう。

●ライフスタイルの変化に合わせて自由にリフォームできる

また、家族の人数やライフスタイルの変化に合わせて、自分の思う通りに比較的自由にリフォームができるのも魅力の一つです(ただ、分譲マンションの場合は、管理規約でリフォーム範囲を制限されていることもあります)。

賃貸住宅と違って退去時に原状回復を求められることがないため、好みの内装にしたり、構造部分にも手を入れたりできます。最近は、中古で購入して思い切ってリノベーションを行い、まったく異なる間取りやインテリアに変えて暮らすスタイルも人気となっています。予算の制約はあるかもしれませんが、必要に応じて何度でも、住まいに手を入れることが可能です。

一戸建てのケースなら、リフォームどころか、同じ土地に新たに住まいを建て替えることもできるでしょう。

持ち家のデメリット

家を持つということは、住まいの全責任を背負うことになります。ライフステージ、ライフスタイルの変化に伴い、経済状況なども変化することを想定しておきましょう。

●簡単に住み替え・引っ越しができない

一度マイホームを購入したら、家族の暮らしに変化が生じても、賃貸住宅のように、ライフステージやライフスタイルに合わせて気軽に引っ越しをして、生活拠点を変えることが難しくなります。特に転勤などで勤務地が変わり、転居が必要になる場合は単身赴任をするか、売却、貸し出しを検討することになるケースもあります。そしてそれには費用や時間、その上手間もかかります。

●初期費用が高額になりがち

また、購入時に頭金としてまとまった資金が必要になることも忘れてはなりません。安易に頭金を少なくすると、月々の返済額が多くなったり、返済期間も長くなったりする可能性があるので、注意が必要です。また前述のように、不動産取得税、登録免許税、中古物件の場合は仲介手数料など、物件価格の3~10%前後の諸費用がかかります。

●長期間にわたり住宅ローンを支払い続けるプレッシャーがある

万が一、収入が下がった場合などは、月々のローン返済が負担になり、マイホームを手放すことになるかもしれません。ちなみに、住宅手当など住宅費の補助がある会社に勤めている場合でも、持ち家は対象外のケースが多いので、あらかじめチェックしてください。

●住宅取得費用以外にもランニングコストがかかる

つい忘れがちですが、マンションを購入した場合は、月々の住宅ローンの支払いのほかに管理費や修繕積立金、駐車場代がかかります。一戸建てについても、外壁塗装などのメンテナンス費が定期的に発生します。毎年の固定資産税の負担もトータルで見ると少なくない金額となります。

加えて、持ち家は自分の所有物なので、エアコンや給湯器などの住宅設備、建物の外観などのメンテナンス費用も自己負担になります。地震や火災による家屋の損壊となれば、その費用はさらに大きくなるでしょう。

賃貸住宅と持ち家、どちらが向いているか決める主なポイント

長い年月で見たときに、どちらが良いか答えを出すのは意外と難しいもの。冷静に判断できるよう、まずはお金に関することを数値化して比較することをおすすめします。

●生涯コスト

自分で計算しても良いのですが、できればFP(ファイナンシャルプランナー)に相談して、住居費のシミュレーションを行いましょう。一般的に住居費の割合は手取り額の25~30%くらいといわれています。賃貸住宅でも持ち家の場合でも、そのほかの支出とのバランスが取れるよう、まずは適正な住居費の目安を知るところから始めましょう。その金額を想定した上で、賃貸住宅と持ち家のコストの比較をします。

賃貸住宅は、将来的な家賃相場の変動を予想するのが難しいため、仮に現在の月額家賃と管理費、駐車場代などをベースに、2年ごとの更新料を含めて居住年数で総費用を計算します。持ち家の場合と違って、固定資産税や修繕積立金などの費用を見込む必要がないので、比較的簡単に計算できます。

持ち家の場合は、物件価格に購入時の諸費用を加え、自己資金の頭金を引いて、住宅ローンの借入金額を決めます。利用する金融機関や、固定金利と変動金利で金利が異なります。また、借入金利の高低と、借入期間の長短で、トータルの支払額が大きく変わってきます。支払いのシミュレーションができるWebサイトを用意している金融機関もあるのでぜひ利用してみてください。

賃貸住宅と持ち家のどちらにメリットがあるか、間取りや立地などの条件、貯蓄額や年収などの条件によって、答えはケースバイケースで違ってきますので、実際にはこのような計算を行う必要があります。損益分岐点については、一般的に以下のような傾向があるといわれています。

住宅ローンを完済する30~35年までの間は、持ち家は住居費が多めになりますが、その後はメンテナンス費や固定資産税などの支払いだけで暮らせるようになり、負担がぐっと減ります。一方、賃貸住宅はずっと家賃の支払いが続くため、負担が積み重なっていくことになります。

ぜひ覚えておいてほしいのは、このように持ち家には“損益分岐点”のようなポイントがあるということ。これが賃貸住宅と持ち家のどちらに経済的メリットがあるか、判断する一つの指標になります。

また、持ち家は住宅ローン完済後に、資産価値の違いはあるかもしれませんが、不動産として自分の財産にできます。生涯の住宅費のコストを比較する際は、このように長期的なライフプランをもとに考える必要があります。

●貯蓄や収入状況

お伝えした通り、住宅ローンは借入金利と借入期間によって、支払額が大きく異なってきます。住宅取得にかかる費用は数千万円と高額になるため、借入金利の1%、2%の違いや、借入期間の5年、10年の違いが、トータルの支払額としては数百万円単位の差につながります。なるべく安い借入金利と、なるべく短い借入期間で、返済を行うのが無駄な出費を減らすための基本原則となります。

そのためには、まず住宅ローンの借入額をできるだけ少なく抑えることが大切です。つまり、十分な貯蓄があり、頭金に回せる資金が豊富な場合は、持ち家にかかる総費用を抑えやすいといえます。また、長期間にわたって住宅ローンを支払うことになるため、収入が比較的安定していることも、持ち家を手に入れるためには必要かもしれません。

逆に、貯蓄ができない事情があり、収入が変化することが分かっている場合は、引っ越しすることで家賃の支払額を調整できる賃貸住宅の方が、メリットがあるといえます。もし、頭金が少なめの条件で、月々の返済額を抑えた長期間の住宅ローンを組んでしまうと、利息ばかりを支払い、なかなか元金が減らないことになってしまいます。

●間取りや設備仕様の自由度

賃貸住宅の場合は、すでにある物件の中から選ぶことになりますので、家族構成やライフスタイルに合った物件を探すしかありません。間取りやデザインに気になるところがあっても、ある程度の妥協が求められます。それに対して、持ち家の場合は予算などの制約はあるかもしれませんが、優先順位を決めて自由に住まいづくりができます。

また、賃貸住宅では借り手がたくさん見込める間取りが主流となるため、4LDK以上など部屋数の多い物件は限られてきます。大人数で暮らせる住居を探しても、見つけることが難しい可能性があります。一人暮らしや、若夫婦と幼児一~二人を想定した物件が比較的多めになっています。

内装材や建具などのインテリア、キッチンや浴室などの設備について、賃貸住宅では標準的なグレードが設定されることが多く、必要以上にコストをかけないのが普通です。素材や仕様へのこだわりがある場合は、注文住宅の持ち家で実現するしかありません。そのため、賃貸住宅と持ち家で毎月支払う住居費が同じくらいでも、持ち家の方がグレードの高い建物となることがあります。

●引っ越しの必要性や頻度

長期間の住宅ローンの支払いが前提となる持ち家は、転勤で引っ越しが多い人は慎重に検討するようにしましょう。都心部に近い、駅からのアクセスが良いなどの好条件を備えていても、持ち家を実際に売るとなると大変です。転勤が決まったときに単身赴任で家族と離れて暮らす、家族で赴任先に引っ越して賃貸住宅で暮らし、持ち家は貸し出すなど、状況に合わせて最適な方法を見つけなければなりません。

家族が夫婦二人や、子供の人数が少ない場合は、転勤先でずっと賃貸住宅に住み続けるという選択肢もあります。子供の教育環境や、リタイア後の生活拠点の確保のために、時期を決めて持ち家を入手するという判断もあります。行き当たりばったりでは、どうしても費用と手間のロスが多くなってしまいますので、ある程度長い期間で準備することをおすすめします。

賃貸住宅と持ち家のいいとこどり!安心して長く住めるUR賃貸住宅

ここからは、安心して長く住めるUR賃貸住宅について紹介します。賃貸住宅でありながらDIYができたり、家計にやさしい制度があったりと、魅力が満載です。

●DIYできる物件もある

賃貸住宅としては珍しく、思いのまま自由にDIYができ、退去時の原状回復が不要な「DIY住宅」もあり、入居者のきめ細やかなニーズにも対応しています。建物の構造部分(躯体)以外は、基本的にリノベーションすることができ、部屋によってはスケルトン状態からの大規模な工事も可能です。

●頑丈でゆったりした建物だから安心

毎日の暮らしの中で気になるのが、その住まいの安全性です。その点を重視してUR賃貸住宅では、建設時の耐震基準を満たした建物(旧耐震基準で建設した建物も耐震診断を実施し、必要に応じて補強)を提供しています。その実績は、これまでに起きた大震災時にも、大きな被害を受けていないという実例が示しています。

●年齢による入居者の制限がない

UR賃貸住宅は見守りや生活相談など、シニアの暮らしを支援するサービスがあるので安心です。また一部の物件では、シニアが暮らしやすいように配慮した「高齢者向け賃貸住宅」も用意されています。

●家計にやさしい4つの「ナシ」

UR賃貸住宅の契約時に必要な金額は、敷金(月額家賃の2カ月分)と、入居日から月末までの日割り家賃、日割り共益費のみ。そのため新規契約時の初期費用を大幅に抑えることが可能です。また、更新料も不要なため、長く住むほどお得になります。

- <1>礼金ナシ

- 通常必要となる家賃1~2カ月分が不要なので、引っ越しの初期費用を抑えられます。

- <2>仲介手数料ナシ

- さらに初期費用が抑えられるので、新たな生活用品をそろえられます。

- <3>更新料ナシ

- 自動更新だから面倒な手続きも不要。長く住み続けることで、さらにお得感がアップします。

- <4>保証人ナシ

- 「保証人を依頼する」という、気苦労がありません。保証会社も必要ないので保証料もかかりません。

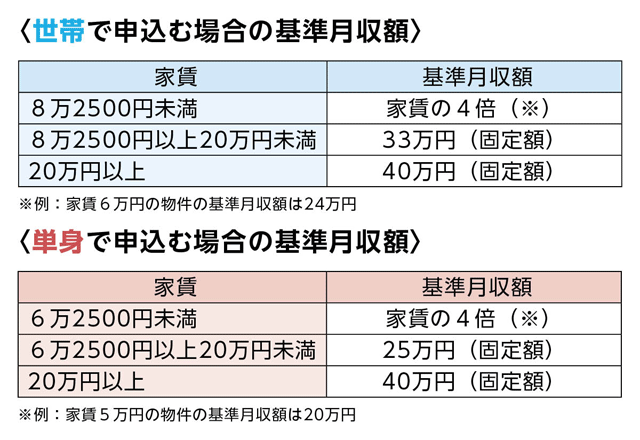

なおUR賃貸住宅の申込み資格には収入要件があります。それが「申込者本人の平均月収額が基準月収額以上であること」で、給与収入や事業所得、不動産所得、雑所得(年金等)など、将来も継続すると認められる収入をもとに、原則として過去1年間の額面収入の合計額を12で割った額を平均月収額としています。入居を希望する物件の家賃の額、入居者が世帯か単身かによって、基準月収額は以下のように異なりますので確認しておきましょう。

●家計にやさしいお得な家賃プラン

条件に該当すれば、家賃がお得になるプランがそろっています。

- <子育て割> 最長9年間、家賃を最大20%サポート

- 新婚世帯は最長3年間、子育て世帯は最長6年間、新婚世帯から子育て世帯へ切り替えた場合に最長9年間、家賃の最大20%(所得に応じた減額となります。上限2万5000円)がサポートされます。対象は結婚5年以内の新婚世帯、または18歳未満の子供がいる世帯。いずれも所得合計が月25.9万円以下の場合となります。

- <そのママ割> 子育て家族を対象としたお得な家賃

- 3年間限定で、お得な家賃で借りられます。対象は妊娠中を含め、現に同居する満18歳未満の子供(孫、甥、姪なども可)を扶養している世帯です。

※3年間の定期借家契約

- <U35割> 35歳以下の方を対象としたお得な家賃

- 3年間限定で、お得な家賃で借りられます。対象は契約者が35歳以下の世帯。学生、単身、夫婦、子育て世帯も対象です。なお配偶者以外の同居者には一定の条件があります。

※3年間の定期借家契約

- <近居割> 5年間で家賃が最大5%減額

- 募集家賃から5年間、5%減額されます。対象となるのは同じUR内、もしくは半径2km以内の別々のURで、親世帯・子世帯の二世帯が近居する場合で、新たに契約した世帯の家賃が減額されます。また、二世帯同時に契約する場合は、両世帯とも減額されます。条件を満たした子育て世帯については、最長5年間、家賃の20%(上限4万円)をサポートされます。ただし、世帯の所得合計が月25.9万円以下で、対象が一部団地となるなどの条件があります。

●家計にやさしく手間も少ない「住み替え制度」

住み替え制度でUR賃貸住宅からUR賃貸住宅への引っ越しの場合は、住宅の敷金を引き継げるため、敷金からは退去月の日割り家賃も差し引かれ、初期費用の負担が減らすことができます。さらに、住み替え後の家賃額が同額以下になる場合は、収入確認書類(収入証明書)の提出も免除されるなどのメリットもあります。

賃貸住宅と持ち家、今のわが家に合うのは?

「学齢期を迎える前に子供部屋を用意したい」、「収入が増えたので住宅ローンの頭金の準備を始めた」、「テレワークに適した住まいへ引っ越しを希望している」など、家族の暮らしに合わせて住まいも変化していくものです。賃貸住宅と持ち家、それぞれのメリット・デメリットを踏まえ、収入、家族構成、ライフスタイルも考慮した上で、ぜひ最良の選択肢を見つけてください。

UR賃貸住宅は、子育て家族、シニア世帯などにぴったりの物件を、お得な家賃プランとともに提供しています。また、賃貸住宅のデメリットとされる、リフォームの自由度の低さを払拭するDIY住宅など、いろいろな暮らしのニーズにも対応しています。賃貸住宅か持ち家かの判断の過程で、選択肢の一つとして、UR賃貸住宅を考えてみてはいかがでしょうか。

監修/大久保 恭子

賃貸住宅と持ち家、それぞれのメリット・デメリットを知り自分にふさわしい住まいを選ぼう

- ・近年においては、持ち家の比率はやや減少傾向、賃貸住宅の比率は上昇傾向

- ・暮らしの変化に合わせて、柔軟に生活拠点を変えられるのが賃貸住宅の良さ

- ・ローンを払い終われば資産となり、リフォームなどができるのが持ち家の良さ

- ・賃貸住宅でありながらDIYができたり、家計にやさしいお得な制度があったりと、UR賃貸住宅は魅力がいっぱい

- ・賃貸住宅と持ち家のメリットを兼ね備えたUR賃貸住宅は、自分にふさわしい住まい探しができる

くらしのカレッジ編集部は、「くらし」に関するさまざまなヒントをお届けすることを目的に、インテリア、リノベーション、DIY、子育て、イベント情報など、生活を豊かにするアイデアや日常的に楽しめるコンテンツをご紹介しています。

お使いのブラウザによってリンクが機能しない場合があります